Bài học từ giảm sàn chứng khoán tháng 11/2022

Bạn có đang trải qua giai đoạn lần đầu tiên trong lịch sử sàn chứng khoán Việt Nam giảm sàn la liệt cả tuần liền. Bạn có đang cầm cổ phiếu trong giai đoạn giữa tháng 11/2022 này!? Nếu có chắc hẳn bạn sẽ có bài học thương đau về một khoảng tồi tệ của chợ tài chính VN

Cắt lỗ nhanh chóng là phương thuốc thần tiên duy nhất trên TTCK

Có một thực tế rằng không phải lúc nào bạn cũng đúng dù bạn là một nhà đầu tư mới bước vào nghề hay là một người dày dạn kinh nghiệm trên thị trường. Trong trường hợp vào lệnh sai, nếu không nhanh chóng cắt lỗ thì sớm muộn gì bạn cũng phải chịu những thua lỗ nặng nề hơn.

1.Khi nào sẽ bán chứng khoán thua lỗ?

- Khá nhiều trường hợp các bạn không may tham gia vào TTCK khi vừa qua giai đoạn uptrend mà các bạn k nhận ra . Cố phiếu đang gần vùng đỉnh , chạy nước rút , các bạn mua lời 20-30% rất nhanh , nhưng lại k chịu chốt lời . Rồi khi cp bắt đầu vào giai đoạn phân phối , các bạn lại nhầm tưởng rằng nó sẽ quay lại đi lên tiếp , rồi đang từ lời 20% , xuống dần , xuống dần và cuối cùng là đỏ lòm cả danh mục.

- Phần lớn những khoản thu lỗ 10% xuất phát từ những khoản lỗ 5%, khoản lỗ 20% xuất phát từ khoản lỗ 10% , và liên tiếp sau đó. Bạn chỉ cầu mong rằng “ chắc nó sẽ hồi , hồi lên giá vốn mình sẽ cắt hoặc nếu tốt thi có thể chốt lời” . Nhưng khi số lỗ ngày càng tăng lên thì bạn đã vào thế bị động , không đủ dũng khí để bán hoặc là sợ bán ngay đáy.Từ đó hình thành tâm lí cay cú quyết cầm dài hạn cho bõ.

- Các bạn k đặt cho mình một mốc stoploss như mốc chốt lời mà suốt ngày kì vọng vào cổ phiếu mình nắm giữ mặc dù cp đó đã suy yếu và đang vào giai đoạn downtrend thì việc dẫn đến thua lỗ là điều hiển nhiên . Vậy nên đừng cố chấp không nhận sai lầm của mình mà hãy tỉnh táo để đưa ra quyết định đúng đắn nhất .

=> Với mỗi khoản lỗ 5-7% , các bạn thường sẽ ít chú ý hơn vì cho rằng nó sẽ lên lại cho đến khi khoản lỗ chạm đến 10% và khả năng tiếp tục còn đi lên thì bạn mới cuống cuồng lên , đi hỏi người nọ người kia là có nên cắt lỗ hay hold tiếp. Vì vậy hãy chấp nhận sai lần của mình để cắt lỗ hợp lí, dùng số tiền cắt lỗ để đi tìm cổ phiếu khác để xoay tua, gỡ lại số tiền đã mất

2. Khi bạn mua bằng phương pháp gì thì hãy bán bằng phương pháp đó

Việc kiếm nhiều tiền khi sóng lên chỉ là điều kiện cần, còn mất ít tiền khi sóng xuống mới là điều kiện đủ để xác định bạn có là người thành công trong đầu tư hay không. Bạn đúng hay sai không quan trong, cái chính là bạn kiếm được bao nhiêu tiền khi đúng và mất bao nhiêu khi bạn sai .

- Đầu cơ trên TTCK có quá nhiều trường phái: cơ bản, kỹ thuật, theo dòng tiền, theo tin tức… tất cả các phương pháp đó tạo nên sự đa dạng trên thị trường. Nhưng tôi để ý thấy 90% nhà đầu tư trên thị trường chỉ xem phương pháp phân tích đó là đầu vào (lúc mua hàng) và sử dụng một phương pháp khác cho đầu ra (lúc bán hàng).khi bạn đã dùng phân tích kỹ thuật để đầu cơ ngắn hạn, đánh mạo hiểm, kiếm được rất nhiều tiền nhưng khi bắt đầu sai lầm, thị trường bắt đầu đi xuống thì bạn lại bám vào phân tích cơ bản của doanh nghiệp để níu giữ niềm tin.

- Khi bạn mua vào bằng trendline, bằng Đường MA , bằng “Vai đầu vai”,bằng cốc tay cầm, bằng đếm sóng … thì khi kỹ thuật cho thấy nó có dấu hiệu phá vỡ mô hình đó, hãy dùng chính phương pháp đó để chọn điểm bán ra. Đừng bao giờ cố níu kéo sai lầm bằng cách nhìn cổ phiếu về các yếu tố cơ bản.

- Tương tự , khi bạn mua vào bằng phân tích cơ bản nội tại doanh nghiệp , chỉ thực hiện cắt lỗ khi nền tẳng của doanh nghiệp thay đổi , những chỉ số ptcb doanh nghiệp : PE, ROE , ROA, EPS… dần xấu đi. Vì 1 doanh nghiệp thực sự tốt thì rất khỏ để điều chỉnh quá mạnh trên 15% trong điều kiện thi trường điều chỉnh nhẹ hoặc sw . Còn khi những quan điểm đầu tư vào dn lúc đầu của bạn không có thay đổi thì khoản đầu tư này có thể sẽ mang lại lời nhuận lớn.

3. Một vài chỉ báo kt có giúp bạn cắt lỗ

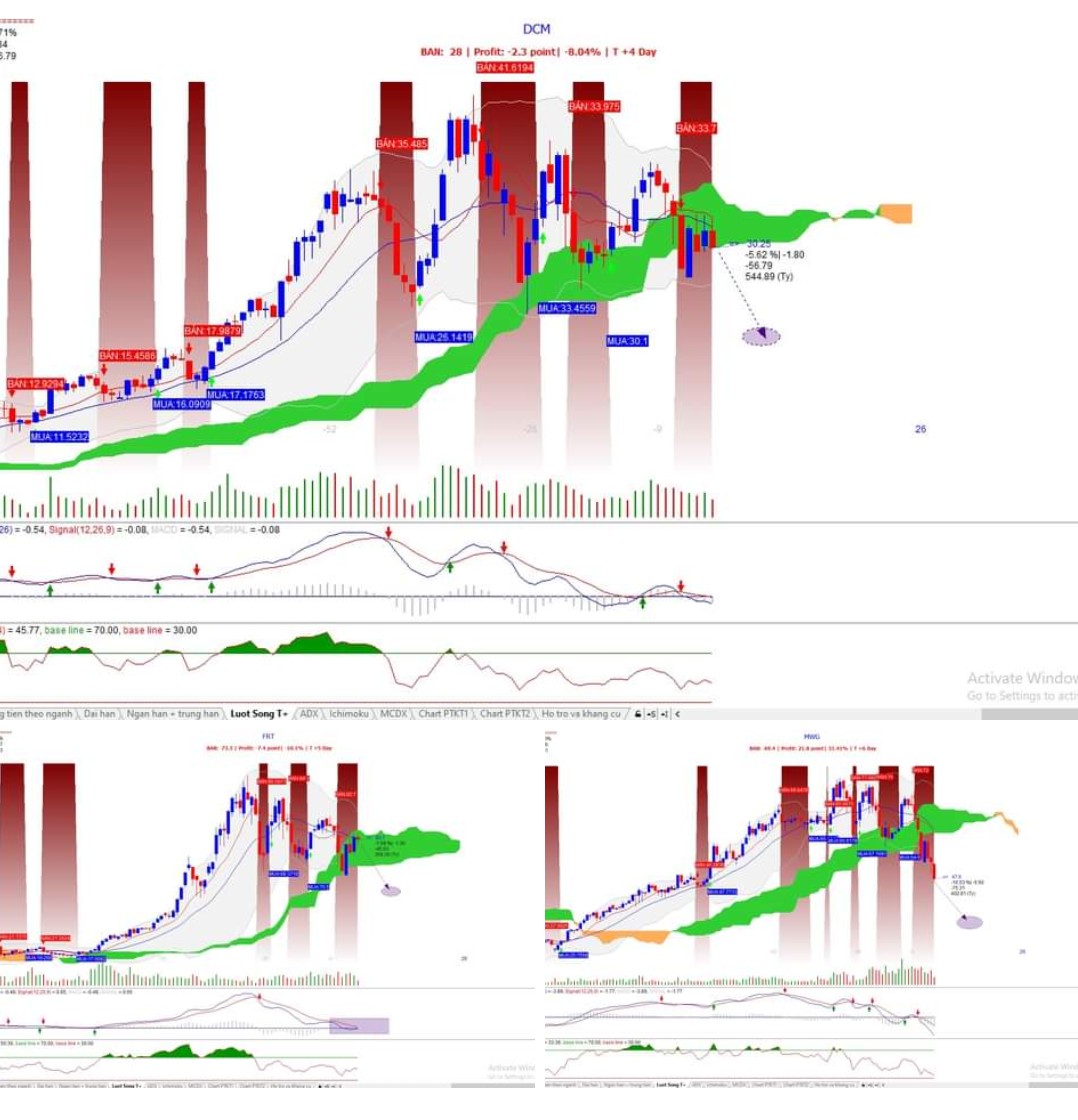

- Các đồng chí có thể sử dụng các dấu hiệu tôi nêu ở bài 2 về thị trường chung kết với các chỉ báo kt này để đưa ra quyết định cắt lỗ chính xác , tránh cắt lỗ ngay đáy ( ví dụ minh họa cp DCM )

(1) Xác định đường trendline để xác định xu hướng của cp , Trong xu hướng tăng, đường này đóng vai trò là hỗ trợ là ngược lại, trong xu hướng giảm nó sẽ là kháng cự.

(2) Sử dụng đường trung bình động MA , dùng để xác định xu hướng của thị trường và đưa ra tín hiệu về sự đảo chiểu. Khi giá cổ phiếu cắt lên trên đường MA hoặc đường MA ngắn hạn cắt lên được MA dài hạn, thường báo hiệu xu hướng tăng và ngược lại, khi giá cắt xuống MA hoặc MA ngắn hạn cắt xuống MA dài hạn thường báo hiệu xu hướng giảm

(3) RSI : Khi giá tăng đường RSI hướng lên trên, khi giá giảm RSI hướng xuống; đường RSI càng dốc cho thấy xu hướng của cổ phiếu càng mạnh. ( RSI cũng sẽ có riêng một bài )

(4) MACD : tương tự như RSI , đường MACD cũng cho điểm cắt khi hướng xuống và cũng có thể dùng tín hiệu phân kì để đưa ra quyết định.

#THAOLUAN #CHIASE

Nguồn: Phạm Tuấn chia sẻ trong cộng đồng Happy live

Có một thực tế rằng không phải lúc nào bạn cũng đúng dù bạn là một nhà đầu tư mới bước vào nghề hay là một người dày dạn kinh nghiệm trên thị trường. Trong trường hợp vào lệnh sai, nếu không nhanh chóng cắt lỗ thì sớm muộn gì bạn cũng phải chịu những thua lỗ nặng nề hơn.

1.Khi nào sẽ bán chứng khoán thua lỗ?

- Khá nhiều trường hợp các bạn không may tham gia vào TTCK khi vừa qua giai đoạn uptrend mà các bạn k nhận ra . Cố phiếu đang gần vùng đỉnh , chạy nước rút , các bạn mua lời 20-30% rất nhanh , nhưng lại k chịu chốt lời . Rồi khi cp bắt đầu vào giai đoạn phân phối , các bạn lại nhầm tưởng rằng nó sẽ quay lại đi lên tiếp , rồi đang từ lời 20% , xuống dần , xuống dần và cuối cùng là đỏ lòm cả danh mục.

- Phần lớn những khoản thu lỗ 10% xuất phát từ những khoản lỗ 5%, khoản lỗ 20% xuất phát từ khoản lỗ 10% , và liên tiếp sau đó. Bạn chỉ cầu mong rằng “ chắc nó sẽ hồi , hồi lên giá vốn mình sẽ cắt hoặc nếu tốt thi có thể chốt lời” . Nhưng khi số lỗ ngày càng tăng lên thì bạn đã vào thế bị động , không đủ dũng khí để bán hoặc là sợ bán ngay đáy.Từ đó hình thành tâm lí cay cú quyết cầm dài hạn cho bõ.

- Các bạn k đặt cho mình một mốc stoploss như mốc chốt lời mà suốt ngày kì vọng vào cổ phiếu mình nắm giữ mặc dù cp đó đã suy yếu và đang vào giai đoạn downtrend thì việc dẫn đến thua lỗ là điều hiển nhiên . Vậy nên đừng cố chấp không nhận sai lầm của mình mà hãy tỉnh táo để đưa ra quyết định đúng đắn nhất .

=> Với mỗi khoản lỗ 5-7% , các bạn thường sẽ ít chú ý hơn vì cho rằng nó sẽ lên lại cho đến khi khoản lỗ chạm đến 10% và khả năng tiếp tục còn đi lên thì bạn mới cuống cuồng lên , đi hỏi người nọ người kia là có nên cắt lỗ hay hold tiếp. Vì vậy hãy chấp nhận sai lần của mình để cắt lỗ hợp lí, dùng số tiền cắt lỗ để đi tìm cổ phiếu khác để xoay tua, gỡ lại số tiền đã mất

2. Khi bạn mua bằng phương pháp gì thì hãy bán bằng phương pháp đó

Việc kiếm nhiều tiền khi sóng lên chỉ là điều kiện cần, còn mất ít tiền khi sóng xuống mới là điều kiện đủ để xác định bạn có là người thành công trong đầu tư hay không. Bạn đúng hay sai không quan trong, cái chính là bạn kiếm được bao nhiêu tiền khi đúng và mất bao nhiêu khi bạn sai .

- Đầu cơ trên TTCK có quá nhiều trường phái: cơ bản, kỹ thuật, theo dòng tiền, theo tin tức… tất cả các phương pháp đó tạo nên sự đa dạng trên thị trường. Nhưng tôi để ý thấy 90% nhà đầu tư trên thị trường chỉ xem phương pháp phân tích đó là đầu vào (lúc mua hàng) và sử dụng một phương pháp khác cho đầu ra (lúc bán hàng).khi bạn đã dùng phân tích kỹ thuật để đầu cơ ngắn hạn, đánh mạo hiểm, kiếm được rất nhiều tiền nhưng khi bắt đầu sai lầm, thị trường bắt đầu đi xuống thì bạn lại bám vào phân tích cơ bản của doanh nghiệp để níu giữ niềm tin.

- Khi bạn mua vào bằng trendline, bằng Đường MA , bằng “Vai đầu vai”,bằng cốc tay cầm, bằng đếm sóng … thì khi kỹ thuật cho thấy nó có dấu hiệu phá vỡ mô hình đó, hãy dùng chính phương pháp đó để chọn điểm bán ra. Đừng bao giờ cố níu kéo sai lầm bằng cách nhìn cổ phiếu về các yếu tố cơ bản.

- Tương tự , khi bạn mua vào bằng phân tích cơ bản nội tại doanh nghiệp , chỉ thực hiện cắt lỗ khi nền tẳng của doanh nghiệp thay đổi , những chỉ số ptcb doanh nghiệp : PE, ROE , ROA, EPS… dần xấu đi. Vì 1 doanh nghiệp thực sự tốt thì rất khỏ để điều chỉnh quá mạnh trên 15% trong điều kiện thi trường điều chỉnh nhẹ hoặc sw . Còn khi những quan điểm đầu tư vào dn lúc đầu của bạn không có thay đổi thì khoản đầu tư này có thể sẽ mang lại lời nhuận lớn.

3. Một vài chỉ báo kt có giúp bạn cắt lỗ

- Các đồng chí có thể sử dụng các dấu hiệu tôi nêu ở bài 2 về thị trường chung kết với các chỉ báo kt này để đưa ra quyết định cắt lỗ chính xác , tránh cắt lỗ ngay đáy ( ví dụ minh họa cp DCM )

(1) Xác định đường trendline để xác định xu hướng của cp , Trong xu hướng tăng, đường này đóng vai trò là hỗ trợ là ngược lại, trong xu hướng giảm nó sẽ là kháng cự.

(2) Sử dụng đường trung bình động MA , dùng để xác định xu hướng của thị trường và đưa ra tín hiệu về sự đảo chiểu. Khi giá cổ phiếu cắt lên trên đường MA hoặc đường MA ngắn hạn cắt lên được MA dài hạn, thường báo hiệu xu hướng tăng và ngược lại, khi giá cắt xuống MA hoặc MA ngắn hạn cắt xuống MA dài hạn thường báo hiệu xu hướng giảm

(3) RSI : Khi giá tăng đường RSI hướng lên trên, khi giá giảm RSI hướng xuống; đường RSI càng dốc cho thấy xu hướng của cổ phiếu càng mạnh. ( RSI cũng sẽ có riêng một bài )

(4) MACD : tương tự như RSI , đường MACD cũng cho điểm cắt khi hướng xuống và cũng có thể dùng tín hiệu phân kì để đưa ra quyết định.

#THAOLUAN #CHIASE

Nguồn: Phạm Tuấn chia sẻ trong cộng đồng Happy live

Những tin mới hơn

Những tin cũ hơn

Tin được xem nhiều nhất

-

Bài học từ giảm sàn chứng khoán tháng 11/2022

Bài học từ giảm sàn chứng khoán tháng 11/2022

-

Khởi nghiệp: Tư duy như một tên trộm

Khởi nghiệp: Tư duy như một tên trộm

-

Mách bạn top các shop bán quà tặng Tết tại TP.HCM uy tín

Mách bạn top các shop bán quà tặng Tết tại TP.HCM uy tín

-

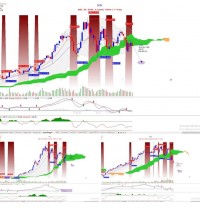

4 Thành tố cấu thành doanh nghiệp thành công

4 Thành tố cấu thành doanh nghiệp thành công

-

Khởi nghiệp và Tình Bạn Vô Giá

Khởi nghiệp và Tình Bạn Vô Giá

-

Bạn đã lập kế hoạch kinh doanh cho doanh nghiệp mình chưa?

Bạn đã lập kế hoạch kinh doanh cho doanh nghiệp mình chưa?

-

Thu hồi công nợ là trách nhiệm của kế toán hay kinh doanh?

Thu hồi công nợ là trách nhiệm của kế toán hay kinh doanh?

-

Cạnh tranh trong thị trường nát bét phải như thế nào?

Cạnh tranh trong thị trường nát bét phải như thế nào?

-

Bao giờ mình có 1 tỷ?

Bao giờ mình có 1 tỷ?

-

5 Tip hay cho cửa hàng đẩy doanh số mùa lễ hội Halloween

5 Tip hay cho cửa hàng đẩy doanh số mùa lễ hội Halloween

Kết nối cộng đồng khởi nghiệp

Hệ Sinh Thái Khỏi Nghiệp

Bạn đã không sử dụng Site, Bấm vào đây để duy trì trạng thái đăng nhập. Thời gian chờ: 60 giây

Chúng tôi trên mạng xã hội